「ほったらかし投資」に興味をもったのはこの本から!

2013年に中古で「ほったらしでも1億円を生む株式・投資信託の始め方」の本を読み、2014年に「投資信託はこの9本から選びなさい」の本を読みました。下記の2冊の本を読んで投資に興味を持ち始めました。

ほったらかし投資を開始するまで、私は一年かかりました。どうしても、投資をするとお金が増えたり減ったりするのが耐えられなかったからなんです。まわりに教えてくれる人がいませんでした。お金の話しって回りの人としませんよね。

ノーリスクは無い!銀行だって経営破綻することもある

金融機関の貯金(普通預金、定期預金等)は、好況・不況にかかわらず定められた期間の利息を付与してくれてお金を増やしてくれます。万が一金融機関が破綻したとしても金融機関の「貯金」は、一つの金融機関あたり1,000万円の元本と破綻日までの利息等が保護されます。その範囲内であればお金が減ると言うことがありません。

その当時は、お金が減らないから銀行でいいやと、ある意味、資産を増やすことにほったらかしてたわけです。どうしても貯金等を除く金融投資は、性質上、経済の好況によりお金が増えたり、不況になればお金が減ったりと元本が保証されない金融商品になります。

世界のニュース、日本のニュースにより投資は影響を受けます。自分の将来が分からないのと同じで投資の将来もわかりません。

▼詳しくはこちらから▼

セゾン投信![]()

自分の収入の予測は可能!

ただし自分の収入予測は、ある程度可能です。毎年ベースアップされる企業であれば、1年あたり何%上がったのかなって。後は毎年上がった収入に対してパーセンテージをかけ算するだけです。簡単なかけ算で10年後、20年後の自分の収入を計算できます。

その定められた収入の一部を貯金にまわしたりします。また生命保険の支払いにもお金を使ったりしますよね。

▼詳しくはこちらから▼

セゾン投信![]()

銀行に預けても利息が増えづらい上に、人は年を取る

現在の金融機関の普通預金の金利は、0.001%程度の金利。その金利に対して20%の税金をかけたものが利息で得られたお金です。100万円✖0.001%=年間の利息が10円です。その10円✖20%=2円が税金。8円が増えたお金になります。

1,000万円→80円/年、1億円→800円/年しかお金が増えないわけです。株式・投資信託もNISA以外は、20%の税金と変わりません。

このように考えた場合、年収は50歳過ぎればポジションによりますが、年収がストップなり横ばいもしくは減額になったりもします。収入は頭打ちとなり、支出は置かれている状況によってはなかなかコントロールできません。

一般的には物価は毎年1%~2%と言われていますが、現実的にはそこまで上がっていないのですが、将来予測を立てる時には毎年の支出に対して物価上昇率を1%~2%と計画上は立てるものです。と言うことは、支出が増えますので、収入がアップしなければ手取りが減ることと同じ意味合いになります。

ライフイベントは人それぞれ!

30代で結婚し、家を40代でローンで買う、お子さんの教育費などのイベントを考えると、自分の老後の事が結局、後倒しになったりもします。また年に1回もしくは2~3年に1度は旅行なども、家族と一緒に行きたいものです。

将来を考えつつ、お金を増やすためには、自分の収入を上げるか、旦那さんもしくは奥さんに普通に働いてもらうか、リスクを鑑みながら投資をするしかない結論に至ります。

しかも今は健康かも知れませんが、年齢と共に老化により病気がちになり、親の世話や介護などをしたりと若い時に想定しなかったことが増えてきます。その時、どうしてもお金が必要になってくるはずです。

自分の葬式など考えれば、色々とお金のことを考えなければなりません。

「将来のことはどうだっていい、今を頑張らなければならない。」これも確かにその通りです。昔はなんとかなったでしょう。でも、今を頑張っても将来楽しい老後生活ってある?って感覚的にわかるはずです。

▼詳しくはこちらから▼

セゾン投信![]()

我慢して貯金ばかりすると自己成長の機会を逃す

一部のキャッシュリッチの方を除き、私たちは、ごくごく一般的な生活をしているのが当たり前です。普通の生活をしながら、将来の事も考えています。

将来の事を考え過ぎて、ただ貯金ばかりと考えてしまうと、自己投資が出来なくなります。そして出来ない結果、成長の機会が失われます。自分を伸ばしてくれる本、新しい人の出逢い、人との付き合い。それが自分にとってプラスになる自己投資です。

ファイナンシャルプランナーの資格を取って、色々わかったことですが、頭で考えるのと自分の思いは、思うようにいきません。それで一番最初にお伝えした本を読んだりして、最終的に投資をやろうとなりました。お金は無いより合った方が困らないからです。

セゾン投信の社長の本を読んで「ほったからし」を学んだ

紹介した本は、セゾン投信の社長の中野さんが書かれている本です。「この9本」から選びなさいと書いてあり、そのうち2本がセゾン投信の投資信託です。残り7本は他社の金融商品なわけです。

他社の投資信託を行ってもOKなんだって思うかもしれませんが、OKなんです。色々ググって調べてみると、セゾン投信に絞られてきます。良い商品ってわかるけど、どうしても地味だなって正直思いました。セゾン投信・・・って。

セゾン投信の他にも、元祖ほったらかしのさわかみ投信、ひふみ投信などもあります。それぞれの企業HPを読んだり、ブロガーさんの記事を読んだりしますと違いが分かってきました。また、オススメ投信ブロガーさんのランキングサイトもセゾン投信を上位にあがっているのもわかってきました。

結果、私が選んだのはセゾン投信。グループ全体の事業が分かり、安心したからです。セゾン投信は、馴染みのあるクレディセゾンを親会社とした、投資信託の専門会社です。

セゾン投信の投資商品はたったの2つ!

セゾン投信の「ほったらかし投資」は、本当に簡単です。商品も2商品(2022年1月現在)と選択しやすい。一つ目は、「セゾン・バンガード・グローバルバランスファンド」、2つ目は、「セゾン資産形成の達成ファンド」です。

セゾン・バンガード・グローバルバランスファンド

名前の通り「バランス重視」の投資信託です。

①資産配分比率は株式50%、債権50%の半分ずつに投資するためリスクを抑えながら安定したリターン獲得を目指す商品です。

②世界各国の株式と債券に実質的にお金を投資していきます。インデックスファンドへセゾン投信が投資をしてきます。

※インデックスファンドは、簡単に言うとある指標の基準に沿って、投資家さんから集めたお金(お金の塊)をその指標の並み、それ以上のリターンを目標に投資を行っていくものです。日本で言えば、よくニュースで見る日経平均株価です。その日経平均株価を目標として、お金を運用していきます。

③セゾン投信は、低コストのインデックスファンドに投資しています。コストが安くて、クォリティが高いバンガード社が運用しているファンドを選んでセゾン投信は投資しています。バンガード社のファンドは、1975年に設立したアメリカの世界第2位(2019年5月)の資産運用業務を行っている会社です。

セゾン資産形成の達人ファンド

「攻める」投資信託です。攻めると言っても闇雲に攻めませんのでご安心を。

①主に長期的に高いリターンを期待できる「株式」に投資する世界のファンドにセゾン投信は、投資します。「債権」に投資をしていないため、高いリターンを期待できます。

②個別の銘柄選択に特化したアクティブファンドに投資します。インデックスファンドは、ある基準に沿ってお金を運用します。アクティブファンドは、インデックスファンド以上のリターンを目指すファンドです。

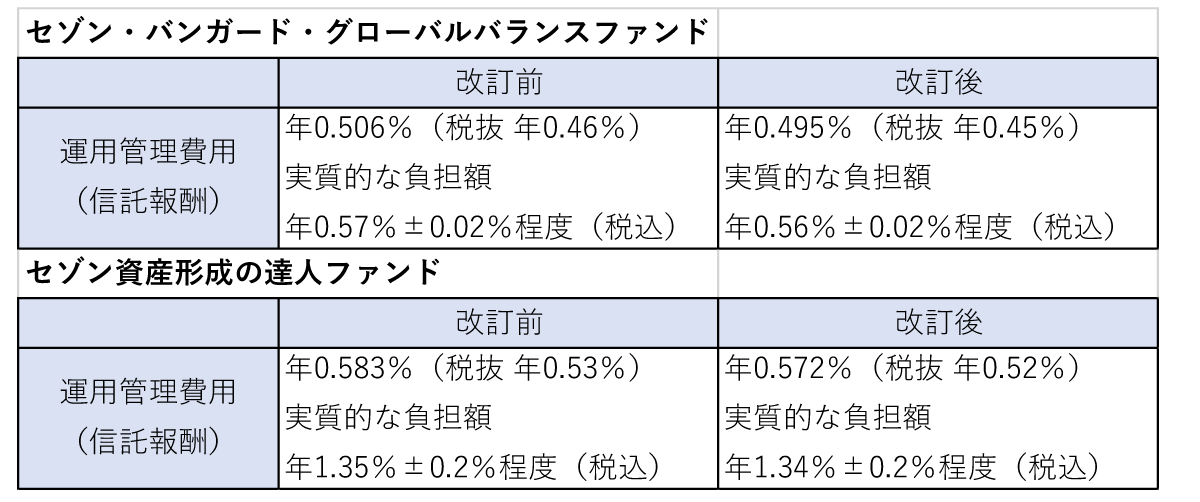

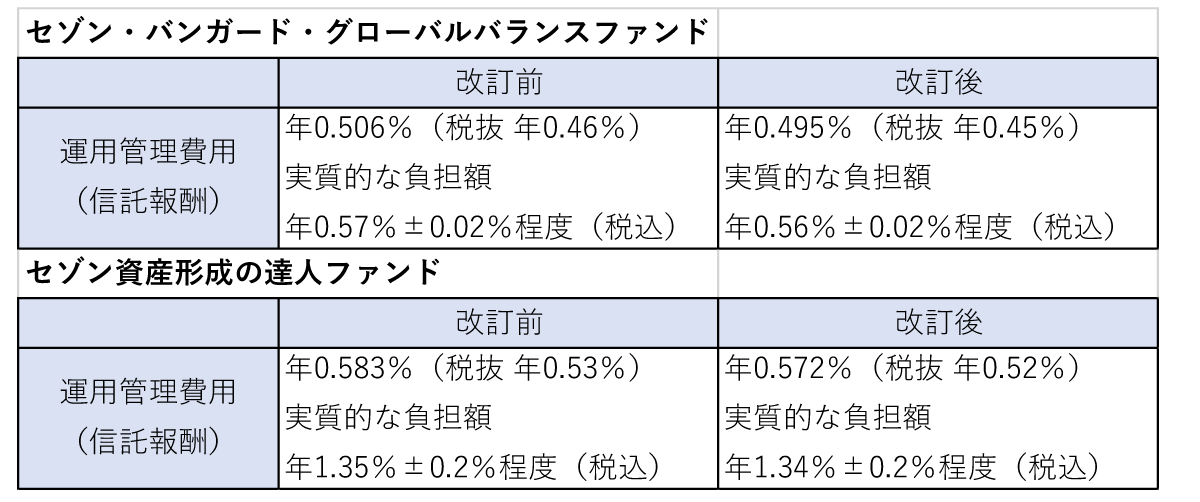

手数料は?

投資信託を購入した場合、管理手数料が発生します。「信託報酬」や「信託財産留保額」の名前が手数料です。投資信託はこの手数料が必ずかかります。ただ、この商品に投資をする人が沢山いればいるほど、手数料がディスカウントされていきます。

購入時手数料もファンドによって負担がありますが、この2つのファンドは購入時手数料はありません。購入時手数料が発生しないものをノーロードファンドと言います。

セゾン投信は「定期積み立て」と「スポット購入」ができる

①定期積み立ては、毎月5,000円以上1,000単位で口座引落しで行っていくタイプです。

2021年7月時点で約6割の方が利用しています。

②スポット購入は、10,000円以上1円単位で自分のタイミングでその都度、投資していくタイプです。

「ほったらかし投資」を行っていくなら、「定期積み立て」になります。場合によっては、お金が有るときに、スポット購入するのもいいと思います。

▼詳しくはこちらから▼

セゾン投信![]()

「ほったらかし投資」は定期積み立て!

毎月10,000円投資を行った場合、その10,000円の価値が不況になった時には極端な話5,000円、好況になった時には20,000円と変化していくのが投資です。好況・不況の経済の循環サイクルにより、その高低差が生まれます。

それは毎日の日本のニュースや、世界のニュースの影響をうけながら、時間をかけて経済が成長していっていると同じ意味合いになります。

「ドルコスト平均法」は難しくない

例えば、毎月10,000円ずつ積み立てているとします。スタート時点でセゾン投信のファンド価格が10,000円。これを1として考えた場合、経済が不況となりファンドの基準価格が5,000円となれば、10,000円で2倍の金額を投資できることになります。逆に経済が好況となりファンドの基準価格が20,000円となった場合、1も買えませんので、その基準額の2分の1の金額を投資をすることになります。

投資信託の積み立ては、毎月の投資額を固定しながら、世の中の景気変動を利用した投資手法です。不況の時には多く、好況の時には少なく、毎月、毎月コツコツ買うことによって投資した金額が平均となります。これが「ドルコスト平均法」です。

この平均値は、月1回の時間をかけて形成されていきます。月1回の時間以上に経済活動のスピードの方が早い場合もあります。その投資した金額が今まで投資した平均値以上のファンド価格になっていればプラスになり、以下であればマイナスになります。これを数年、数十年を平均値を取りながら、資産を増やしていきます。平均値を取っているため、時間を使いながらリスクを抑えています。

「ドルコスト平均法」をもっと分かりやすくお伝えしますと、1ヶ月の間でお米を3袋買ったとします。今の5㎏のお米の値段が1,500円/袋を1袋買いました。明日そのお米が1袋1,700円、2週間後に特売セールがあり、そのお米が1袋1,000円になりました。

1ヶ月間で使ったお米の1袋あたりの平均額は、(1,500円+1,700円+1,000円)÷3=1,400円/袋です。3袋を1,400円で買ったのと同じ事をいいます。これがドルコスト平均法です。

商売をやられている方でこの平均値で在庫管理をされている方であれば、この原価1,400円以上であれば利益、マイナスであれば損失です。このように単純なものです。

▼詳しくはこちらから▼

セゾン投信![]()

「ほったらかし投資」でも、しっかりお知らせをしてくれる

毎月、このようなハガキが届きます。しっかりチェックできる機能は備わっているんです。証券会社で投資信託をした場合は、このようなハガキは届かないケースもあるでしょう。ある意味本当のほったらかしになります。

またセゾン投信であれば、運用報告の冊子も届きます。その冊子は、運用状況を示してくれるものです。どの会社に投資しているのかも分かります。セゾン投信は、「ほったらかし」と言えども、自分自身でチェックできる仕組みが整っています。

また初めてこのような投資信託を行いますと、どうしても毎日の動向が最初は気になります。明日見て、「あっ、お金が減った、増えた」など気になるものです。私も最初はそうでした。本当にいづれ気にしなくなりますのでご心配なく。

投資は、「投資したことを忘れた人と亡くなった人が一番儲けている」とも言われているくらいです。

女性にピッタリなのが「ほったらかし」

今は女性の時代です。家庭の財布を握っているのも奥さん。旦那さんから投資信託をやりたいんだけどと言われても胡散臭いと思ったりしてしまうもの。投資と言う言葉には、まだまだ悪いイメージを持たれています。増えるよりかは、騙されてお金が減ると思ってしまうからです。入り口の企業さえ間違わなければ、黙れることは可能性低いです。

また、過去に一度はお話しを聞いて嫌な思いもされた方もいると思います。投信信託と言っても、毎月分配型の投資信託もあるからです。これは、自分の投資した掛け金から自分のお金を取り崩し分配している金融商品もあるからです。

これを「たこ足配当」と言うわけですが、毎月積み立てて、毎月分配金がもらえる、やったー!って思うかもしれませんが、結局は、自分のお金が分配されているだけです。だから、投資信託は嫌いと言う方もいらっしゃいます。(自分の投資した金額以上に運用しているファンドもあると思いますので、ご注意を)

このセゾン投信は、毎月分配型ではありませんのでご心配なく。

経済が分かるようになる

自分の大切なお金を積み立てているからこそ、投資したお金がどう使われているのか気になるものです。女性の場合、男性と異なってライフスタイルが多様化しています。結婚、出産・育児、親の介護、退職、そして再就職の社会復帰と。

せっかく学生生活を経て、社会人になったにも関わらず、ライフイベントにより会社を退職することもあります。一端、社会から離れてしまうと、時間の経過と世間のズレを気にされてしまい、なかなか社会復帰がし辛くなってしまうと聞いたりもします。

それは今置かれている状況と世間のギャップをイメージで頭で考えているだけであって、その差なんて対した差では無いこともわかっていると思います。仕事の実務能力は圧倒的に男性より女性の方が秀でています。

その世間の流れを積み立て投資で実感しながら大きな流れが分かるようになったらいいと思いませんか。会社に勤めた途端、経済の話しなんてほぼしませんよね。でも面接では一般常識的に聞かれなくても準備する必要があると思います。

だから入社するまでの間のスキルアップとして経済を知るのも楽しいものです。知っていて話さないのと知らずに話さないのとは全くレベルが異なります。

あまりにも能力を発揮されすぎると男性は困ります・・・。

▼詳しくはこちらから▼

セゾン投信![]()

このような投資信託をきっかけに金融資格にも興味をもてる

ファイナンシャルプランナーなどの人気資格もあります。ただこの資格を取得して保険会社に勤めると言うことではありません。お金の勉強は、今の30代、40代の方であればタブー扱いされて学ぶ機会がありませんでした。

今はどうでしょうか。いきなり「金融リテラシー」と言う言葉が出来てしまい、その能力があたり前になりつつあります。でも、どうやってリテラシーをつけるのってことになるわけですが、これは毎日情報に触れてコツコツ学んでいくしかないわけです。

お金を使うことは簡単ですが、増やすことのコツも教えてくれるのが投資でもあります。そのファンドの投資先の会社を株式投資でかければ・・・。自分でお金を積み立てているからこそ、注意力が他の情報にも向けられます。

浪費<投資<消費の3つの支出を変えられる

どうしても毎月のお金は給料の財源が決まります。第一優先の支出は、消費です。食費や公共料金、家賃など必ず発生する支出です。投資を行っていなければ、浪費です。浪費は必要以上の贅沢品や無駄な出費です。

投資は、自分への自己研鑽や金融商品などによるお金を運用して増やす支出です。好きな服や美味しい食べ物を食べて、自分のモチベーションをあげるのも投資の一つです。

お金の増やす行為は、自分の価値をあげてお金を増やすか、他人にお金を預けてお金を増やしてもらうかの2通りしかありません。自分の価値をあげるのは難易度が高いため、できる範囲からお金を増やすことを始められてみてはいかがでしょうか。

お子さんの将来の資産形成にもなります。お金を運用しながら成長させる、それが投資です。

▼詳しくはこちらから▼

セゾン投信![]()

下記記事は、もうひとつ好きな「ひふみ投信」です。

更新情報

〈新ファンド追加/2022年2月1日〉

15年振りに「セゾン共創日本ファンド」リリース!。本格的な日本株アクティブ運用のファンド。

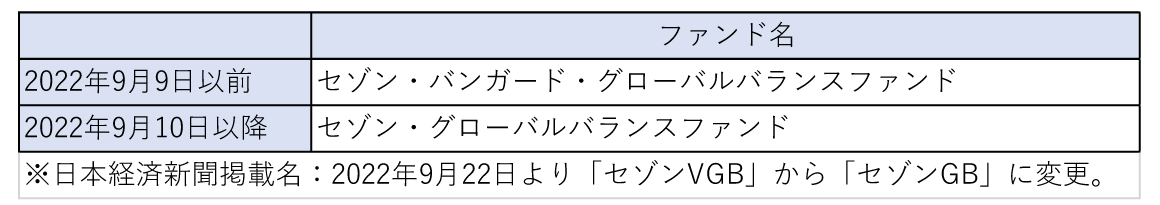

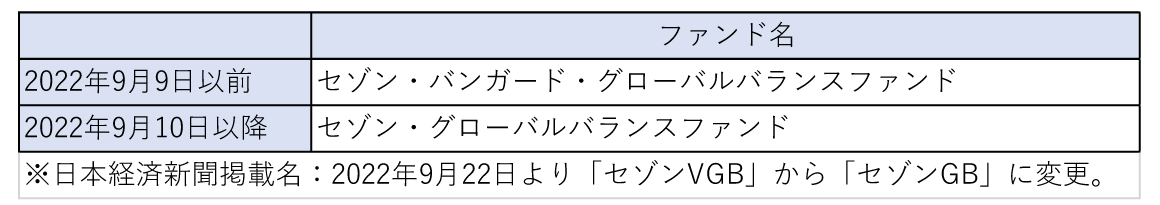

〈ファンド名変更/2022年3月〉

2022年9月10日より、ファンド名が変更!創業してから15年を経て、日本を代表する独立系投信会社として新たなステージに挑むセゾン投信。さらに楽しみです。

〈運用管理費用変更/2022年3月〉

運用管理費費用の引き下げ。投資する方にとってプラスの情報です!